Prévues pour février dernier, les émissions dobligations synthétiques se tiendront au cours du troisième trimestre 2017. La Côte dIvoire, lun des gros acteurs, avec le Sénégal, du marché obligataire de lUEMOA, devrait toutefois réduire son niveau de sollicitation.

L’agence de l’Union monétaire ouest-africaine (UMOA - Titres) qui appuie l’émission des obligations et leur gestion par les Etats membres de cet espace économique, dans un communiqué publié le 17 juillet, a annoncé qu’elle lancera au cours du troisième trimestre 2017, plus précisément en septembre, des obligations dites synthétiques, en collaboration avec des spécialistes en valeurs du Trésor (SVT). Elles devraient permettre d’améliorer les offres d’émission sur plusieurs maturités et contribuer à apporter des réponses aux insuffisances des emprunts obligataires classiques.

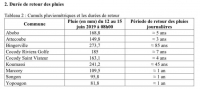

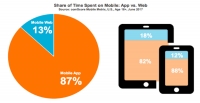

Faible liquidité Elles avaient été annoncées pour février dernier, avant d’être reportées à septembre. Déjà, au mois de mars, les responsables de l’UMOA-Titres indiquaient que les préparatifs des opérations liées à ces titres par le Sénégal n’avaient pas débouché sur un accord. Par contre, la Côte d’Ivoire et le Bénin étaient bien avancés sur ce segment. Pour ce troisième trimestre, déjà amorcé, les pays membres de l’UEMOA devraient émettre dans l’ensemble 778 milliards de francs FCFA de titres publics, dont 134 milliards en bons du Trésor et 644 milliards en obligations, souligne l’agence. Mais le Sénégal et la Côte d’Ivoire, compte tenu du succès des Eurobonds sur les marchés internationaux, devrait moins solliciter le marché. La dernière émission de la Côte d’Ivoire sur les marchés internationaux remonte au mois de juin dernier, avec son troisième Eurobond après ceux de 2014 et de 2015. « Le Sénégal et la Côte d’Ivoire vont effectivement beaucoup moins solliciter le marché sur la fin de l’exercice 2017, compte tenu du succès des Eurobonds réalisés sur les marchés internationaux. Dans un souci de maîtriser leur endettement et de garder une dette soutenable, ils ont décidé de réduire leurs interventions sur le marché régional des titres publics », a indiqué à JDA le responsable de la communication et des relations avec les investisseurs, Mac-Davies Anouma. Ce dernier explique par ailleurs que les obligations synthétiques présentent un intérêt certains pour tous les types d’investisseurs, qui peuvent souscrire au titres proposés par l’intermédiaires des SVT, l’émission se faisant par adjudication ciblée. Le marché secondaire des titres publics dans l’espace UEMOA se caractérise, malheureusement, par une faible liquidité. En 2016, le volume des titres publics échangés a été estimé à 475 milliards de francs CFA, nettement loin de l’encours global, estimé à plus de 9 736 milliards.

Ouakaltio OUATTARA

JDF TV

L'actualité en vidéo

JDF TV

L'actualité en vidéo